Przed nami intensywny podatkowo okres – złożenie zeznań za 2022 rok. Tym razem będzie to jednak trudniejsze, niż kiedykolwiek. Po raz pierwszy podatnicy będą musieli odnaleźć się w gąszczu zmian wprowadzonych przez Polski Ład. Przedstawiamy największe z nich, podpowiadamy, w jaki sposób można jeszcze wpłynąć na wysokość podatku oraz sprawdzamy, jak otrzymać najszybszy możliwy zwrot podatku.

Co Polacy wiedzą o zmianach w rozliczeniach rocznych PIT

– Co czwarty Polak ma zamiar rozliczyć swój PIT samodzielnie – to spora grupa osób, która nie jest jeszcze przygotowana na zmiany, które już obowiązują. Jedynie niecała połowa z nas zdaje sobie w ogóle sprawę z tego, że w tegorocznych zeznaniach podatkowych, za sprawą Polskiego Ładu, zmienia się naprawdę sporo i nawet dla specjalistów rozliczanie PIT-ów może być niemałym wyzwaniem – wyjaśnia Piotr Szulczewski, ekspert z e-pity.pl.

Badanie przeprowadzone przez SW Research na zlecenie e-pity w listopadzie 2022 roku wyraźnie wskazuje, że Polacy są zdezorientowani i nie poruszają się sprawnie po nowej, podatkowej rzeczywistości. A przynajmniej ci, którzy deklarują w rozliczeniach samodzielność powinni te zmiany i nowe ulgi znać. Żeby nie stracić. Co prawda połowa z nas słyszała o tym, że jakieś zmiany w rozliczeniach zachodzą (47,2% respondentów), ale jeszcze więcej z badanych nie wie, czy powinno się tych zmian obawiać oraz czy w związku z nimi grozi im zapłacenie wyższego podatku (59,9%).

Nowe zasady – co się zmienia w rozliczeniach za 2022?

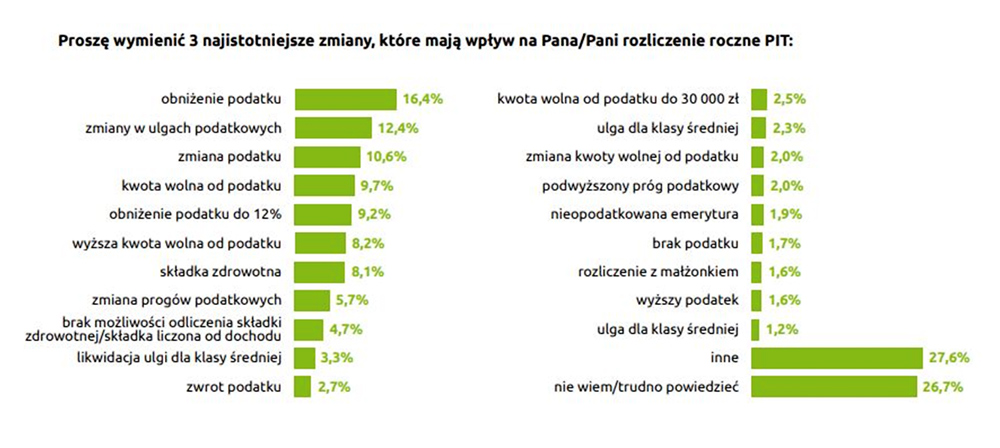

Polski Ład wszedł w życie już w styczniu minionego roku. Z pewnością każdy z nas słyszał już o nim nie raz, jednak nie każdy wie, jakie realne zmiany wprowadza w coroczne rozliczenia podatkowe. W odpowiedzi na pytanie o wymienienie najważniejszych zmian wprowadzonych przez Polski Ład respondenci najczęściej wymieniali: obniżenie podatku (16,4%), zmianę w ulgach podatkowych (12,4%) oraz ogólną zmianę podatku (10,6%). Nie były to zatem informacje bardzo dokładne. Konkretna liczba pojawiła się jedynie raz i była piątą najczęściej wymienianą zmianą (obniżenie skali podatku do 12% – wskazało na nie 9,2% badanych).

Poniżej, dla przypomnienia przedstawiamy zatem najistotniejsze zmiany wprowadzone przez Polski Ład z punktu widzenia podatnika.

- Podwyższenie kwoty wolnej od podatku do poziomu 30 000 zł, co przekłada się na wyższą kwotę obniżającą podatek do wysokości 3600zł (przy obliczeniu zaliczek na podatek daje zwolnienie w wysokości 300 zł (1/12 z kwoty 3600 zł).

- Podwyższenie drugiego progu podatkowego z 85 528 zł do 120 000 zł rocznie.

- Wprowadzenie niższej stawki podatkowej 12% dla progu do 120.000,00 zł

- Możliwość rozliczenia się razem ze współmałżonkiem już w roku zawarcia małżeństwa – od dnia zawarcia związku małżeńskiego dochody mogą być rozliczane wspólnie, a nie dopiero od kolejnego roku podatkowego.

- Ulga mieszkaniowa – będzie przysługiwała w razie spłaty kredytu i odsetek związanych ze sprzedawaną nieruchomością.

- Ulga w PIT dla osób powracających z emigracji – zwolnienie z opodatkowania dla przychodów w wysokości do 85 528 zł przez 4 kolejne lata licząc od roku powrotu lub od roku następnego.

- Ulga dla rodzin z co najmniej czworgiem dzieci – zwolnienie z opodatkowania dla przychodów w wysokości do 85 528 zł dla każdego z rodziców.

- Ulga dla pracujących seniorów – zwolnienie z opodatkowania dla przychodów w wysokości do 85528 zł od dnia uzyskania uprawnień do emerytury/renty.

Wszystkie zmiany wprowadzone przez Polski Ład wraz z praktycznym opisem możesz sprawdzić na: https://www.e-pity.pl/polski-lad/.

Noworoczne podsumowanie 2022 pod kątem zmniejszenia podatku

Nie bez znaczenia jest fakt, że na pytanie o to, jak wpłynąć na wysokość podatku ulgi podatkowe zostały przez respondentów wymienione już na drugim miejscu (wspomniało o nich aż 12,4% badanych). Pomimo to 54,6% ankietowanych przyznaje, że nie wie, z jakich ulg może skorzystać w bieżącym roku rozliczeniowym. Nic w tym dziwnego – kwestia zapłacenia jak najniższego podatku to nadal numer 1 przy składaniu zeznania podatkowego. Sprawdźmy zatem, w jaki sposób podatnicy mogą obniżyć swój podatek (i to nie tylko przy pomocy ulg). Poniżej przedstawiamy kilka sprytnych sposobów na to, by zapłacić jak najmniej (lub otrzymać jak najwyższy zwrot).

- Ulga termomodernizacyjna i na remont domu.

Wydatki na polepszenie warunków cieplnych swojego domu w 2022 roku dokumentowane fakturami wystawionymi przez podatników VAT – do łącznej wartości 53.000 zł możesz odliczyć od dochodu. Ulga termomodernizacyjna pomoże Ci nie tylko w rozliczeniu roku 2022. Jeśli poniesiesz wydatki wyższe niż Twój dochód – ulga przechodzi na kolejne lata i możesz z niej korzystać łącznie przez 6 lat, licząc od końca roku podatkowego, w którym poniesiono pierwszy wydatek na termomodernizację (np. ocieplenie domu, montaż kolektorów, montaż pieca, wymianę instalacji C.O.)

- Jeśli jesteś twórcą… możesz zyskać podwójnie

Limit kosztów uzyskania przychodów u twórców w rozliczeniu za 2022 r. wynosi 50% przychodu ale nie więcej niż 120.000 zł. Jeśli w rozliczeniu 2022 r. kwota ta zostanie przekroczona, to procentowe koszty podatkowe od nadwyżki ponad tę kwotę wynoszą 0 zł. Istnieje jednak grupa zawodów, które przestały być uprawnione do kosztów autorskich. W ich przypadku 50% koszty nie przysługują w ogóle, choć rok wcześniej były one rozliczane. Jeśli planujesz rozliczać prawa autorskie, sprawdź dokładnie umowę. Czasem niewielkie jej zmiany (ustalenie rodzaju dzieła, wykonywanych świadczeń) mogą sprawić, że będziesz uprawniony do wysokich kosztów podatkowych w 2022 r.

- Zafundowałeś turnus rehabilitacyjny swojej babci? A może sam byłeś w sanatorium?

W przypadku osób niepełnosprawnych lub ich opiekunów odliczeniu od dochodu podlegają wydatki za pobyt na turnusie rehabilitacyjnym, odpłatność za pobyt na leczeniu w zakładzie lecznictwa uzdrowiskowego, za pobyt w zakładzie rehabilitacji leczniczej, zakładach opiekuńczo-leczniczych i pielęgnacyjnoopiekuńczych oraz odpłatność za zabiegi rehabilitacyjne.

- Jesteś honorowym dawcą krwi?

Za każdy litr oddanej w 2022 roku krwi otrzymasz bonus podatkowy – poprzez odliczenie od dochodu 130 zł. Z tytułu osocza i innych składników krwi bonus będzie innej wysokości i należy go ustalić indywidualnie, w zależności od rodzaju składników krwi. Pamiętaj, że ulga obejmuje wyłącznie nieodpłatnie przekazaną krew i osocze (przekazywane przez honorowych dawców) na rzecz centrów krwiodawstwa i krwiolecznictwa i innych jednostek uprawnionych. Odliczenie od dochodu przysługuje wyłącznie za faktycznie przekazaną krew. Wartość ulgi nie może jednak przekroczyć jednak 6% Twojego dochodu.

- Obdaruj organizację dobroczynną lub kościół!

Sprawdź, czy w 2022 roku dokonałeś darowizny na cele pożytku publicznego na rzecz organizacji działających w tej sferze lub na rzecz kultu religijnego. Uważaj jednak, bo wartość tych darowizn, łącznie z odliczeniem kwoty ekwiwalentu za oddaną krew, nie może przekroczyć 6% Twoich dochodów z 2022 r. Jeżeli natomiast wsparłeś działalność charytatywno – opiekuńczą kościoła nie musisz martwić się, czy całość odliczenia mieści się w 6% dochodu. W tym przypadku bowiem limit nie obowiązuje.

- Bądź online i płać mniej!

Jeśli nigdy wcześniej nie korzystałeś z ulgi na Internet, to przez 2 pierwsze lata po jego założeniu będziesz mógł odliczać po 760 zł rocznie. Odliczenie obejmuje wyłącznie koszty dostępu do sieci internetowej (opłata za łącze, a nie za urządzenie czy jego montaż). Ten sposób sprawdzi się również wtedy, jeżeli wydatek poniosłeś z góry w grudniu 2022 za kolejny rok.

- Ulga prorodzinna (tzw. ulga na dziecko)

Przykładowo: korzystając z niej podatnik może odliczyć nawet 1112,04 zł rocznie z tytułu wychowywania jednego dziecka. Przy czwórce dzieci kwota ta wzrasta nawet do 2700 zł.

Chcesz wiedzieć więcej o tym, w jaki sposób możesz obniżyć swój podatek i co wpływa na jego wysokość? Wejdź na: https://www.e-pity.pl/ulgi-odliczenia/

Najszybszy możliwy zwrot podatku – rozlicz swój PIT do 15.02!

Dla tych, dla których przy zwrocie podatku ważny jest czas jest jedna rada – złożyć swoje zeznanie podatkowe najpóźniej do 15.02. Dlaczego? – Podatnik może składać deklaracje PIT od początku roku do 2 maja 2023 roku. Należy jednak pamiętać, że dla deklaracji złożonych między 1 stycznia a 15 lutego 2023 roku bieg terminu związanego ze zwrotem podatku rozpoczyna się 16 lutego 2023 roku. Jeśli jednak chcemy szybko otrzymać zwrot podatku, powinniśmy przesłać swoje deklaracje podatkowe jak najwcześniej. Przyjęta urzędowo data złożenia deklaracji na 15 lutego nie oznacza, że PITy złożone przed tym dniem nie zostaną poddane wcześniejszej kontroli lub przejrzane w pierwszej kolejności – komentuje Monika Piątkowska, Doradca Podatkowy, ekspertka e-pity.pl.

Więcej informacji o terminach zwrotu na stronie: https://www.e-pity.pl/zwrot-podatku-pit/

Przyjrzyjmy się przykładowym wyliczeniom zwrotu podatku.

Co jest lepsze dla Kowalskiego? Sprawdź, które zasady rozliczeń będą dla Ciebie korzystniejsze!

Przy rozliczeniu za 2022 rok to organy podatkowe zweryfikują czy dla danego podatnika korzystniejsze były zasady obowiązujące przed 01 lipca 2022 roku. Jeśli bardziej opłacalne okażą się zasady, które obowiązywały od 01 stycznia do 30 czerwca 2022 roku, podatnik otrzyma z tego tytułu zwrot podatku. Przyjrzyjmy się zatem przykładowym wyliczeniom według tych dwóch opcji przedstawionym przez Monikę Piątkowską, ekspertkę z e-pity.pl.

Pan Jan Kowalski zarobił na podstawie umowy o pracę 6000 zł brutto miesięcznie (70.000,00 zł rocznie).

OPCJA 1 – rozliczenie według zasad obowiązujących po 1 lipca 2022: od kwoty miesięcznego wynagrodzenia Pana Jana: 6.000 zł należy odjąć koszty uzyskania przychodów w wysokości 250 zł miesięcznie i składek ZUS w wysokości 822,50 zł miesięcznie. Podatek wówczas wyniesie 591,29 zł miesięcznie (12% stawki procentowej). Po odjęciu obniżenia z tytułu kwoty wolnej od podatku 300 zł (rocznie 3600 zł), Pan Jan Kowalski zapłaci finalnie 291,29 zł podatku miesięcznie, co rocznie daje sumę 3495,48 zł.

OPCJA 2 – rozliczenie według zasad obowiązujących przed 1 lipca 2022:. Od przychodu Pana Jana w wysokości 6.000 zł odliczamy kolejno ulgę dla klasy średniej 119,41 zł, koszty z tytułu uzyskania przychodu 250 zł i składki ZUS 822,50 zł, podatek do zapłaty wyniósłby 817 zł (17% stawki procentowej). Po odliczeniu obniżenia z tytułu kwoty wolnej od podatku 425 zł miesięcznie (rocznie 5100 zł) podatek do zapłaty w danym miesiącu wyniesie 392 zł , co w całym roku daje 4704 zł.

Biorąc pod uwagę oba przypadki, dla pana Jana Kowalskiego korzystniej będzie rozliczyć się według zasad wprowadzonych po 1 lipca 2022 roku. Różnica przy stosowaniu przepisów to 1208,52 zł.

Choć nadal mamy jeszcze sporo czasu na złożenie zeznania podatkowego, warto o nim pomyśleć już dziś: przeanalizować to, co zrobiliśmy w minionym roku, zapoznać się z nowymi zasadami oraz sprawdzić, które z nich są dla nas korzystniejsze. Te kilka ruchów sprawi, że rozliczenia mają szanse stać się o wiele mniej “bolesne”, a nam uda się stracić jak najmniej, a nawet zyskać zwrot podatku. Pamiętajmy jednak, że jeżeli zależy nam na czasie, w którym ten zwrot otrzymamy, powinniśmy swój PIT rozliczyć jeszcze przed 15.02.2023 r.